原文在網上保險公司Bowtie平台發佈。

「租樓等於幫業主供樓」這句金句對不少港人而言並不陌生,正好反映本地租樓文化一向薄弱。年輕人普遍認為與父母同住直至結婚是理所當然,而「買磚頭」更是不少父母一輩奉行的傳統理財智慧。

隨着租樓價值觀改變,加上樓市持續疲弱,租務市場反而逆市靠穩。在美國聯儲局減息之際,我們拆解租樓和買樓的利弊,剖析置業的機會成本。

「供平過租」還是「租平過供」?

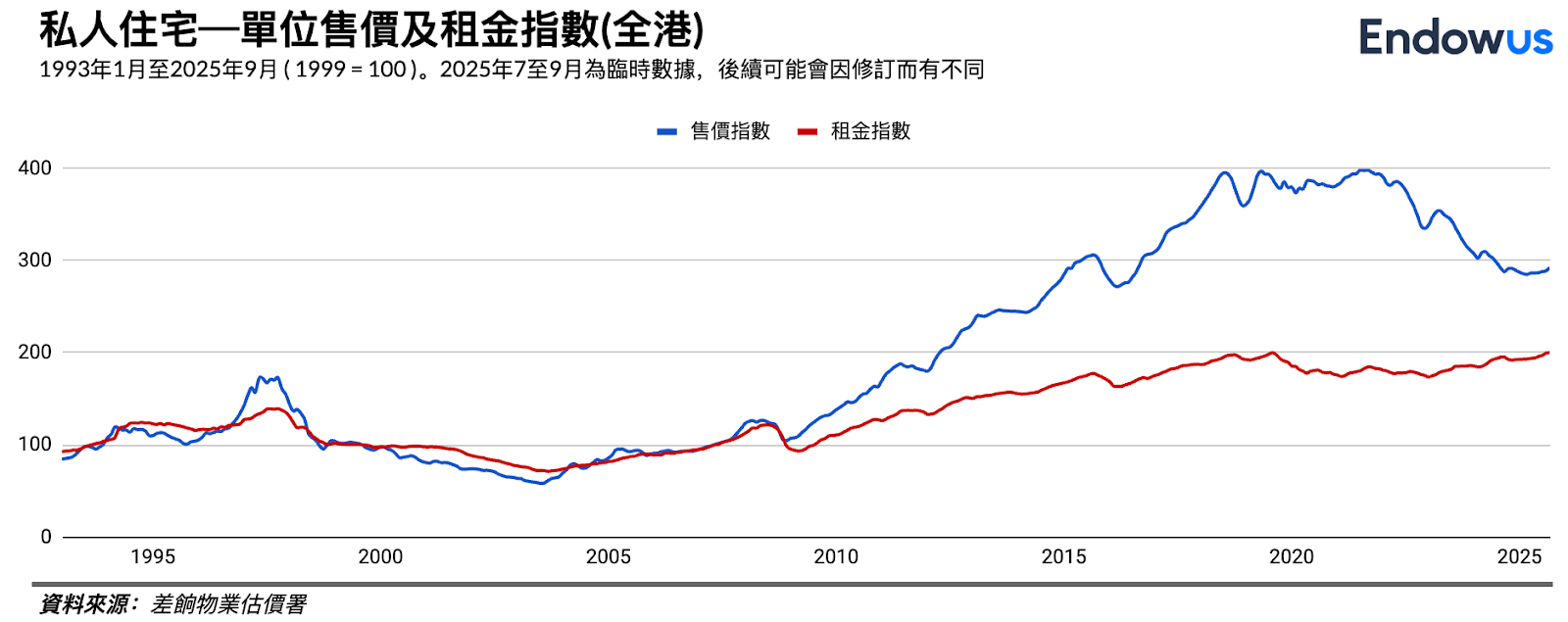

「租平過供」的情況相當普遍,原因是租金升幅由2008年起,一直大幅落後於樓價的升幅。根據差餉物業估價署數據,從2008年1月到2025年10月,租金指數累計上升約77.6%,而同期樓價指數的漲幅則高達137.4%。

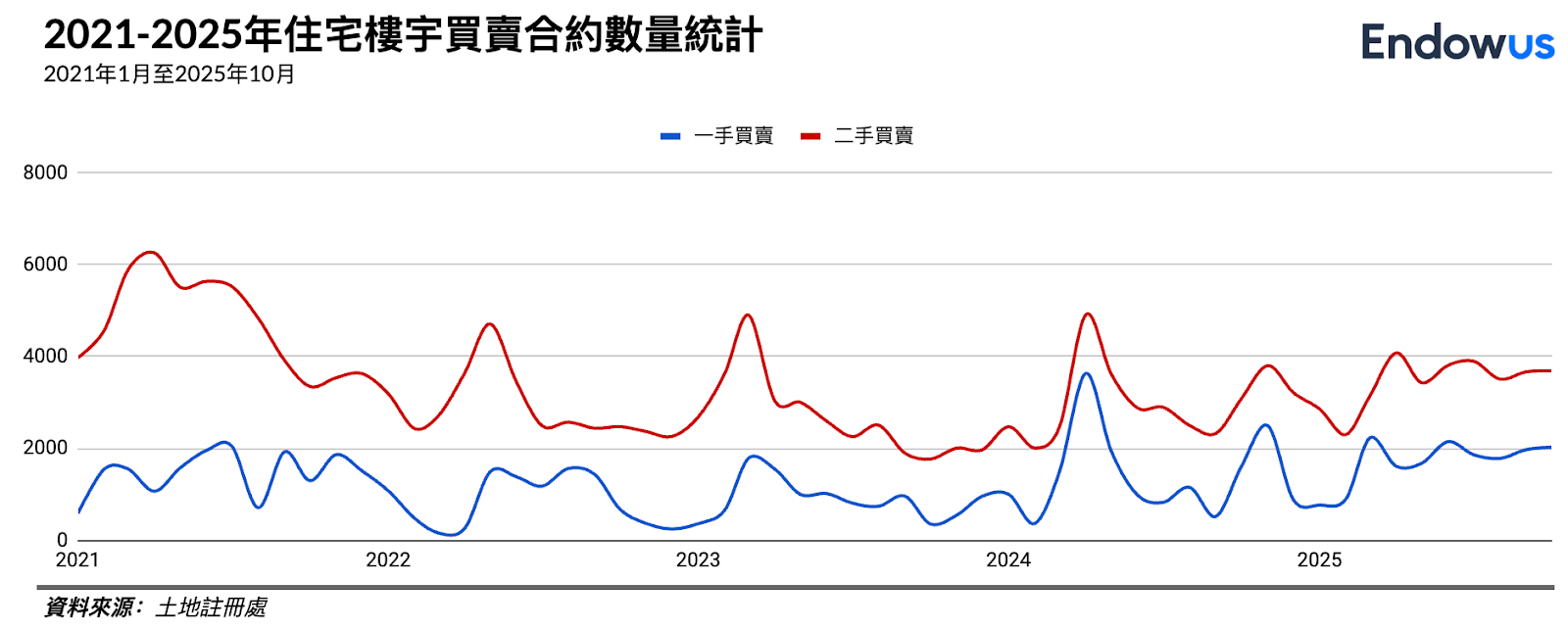

不過,在經歷私樓於2008至2009年金融海嘯後的一波大升浪後,情況有所轉變。私樓價格在2021年觸頂之後回落,過去三年累計跌幅超過20%。所有樓市辣招雖在2024年2月所公布的財政預算案中已全部「撤辣」,但是部分投資者看淡樓市前景,持續觀望。

而在租務市場方面,由於人才引進增加和準買家延遲入市轉租,為市場帶來新客源,租賃需求強勁。多項指標均顯示租金走勢向上,其中中原城市租金指數 (CRI) 截至2025年10月已錄得年內升幅約6%,自2023年初低位累積升幅超過20%,創下歷史新高。

另一邊廂,截至2025年11月,美國已兩次減息,累計減息半厘,本地銀行的按揭利率隨之下調。政府將「100元印花稅」的物業價值上限由 300 萬元提高至 400萬元,亦即是說,400萬或以下物業的印花稅由約6萬元大幅減至100元,預期可吸引首置及中小型單位買家入市。摩根士丹利預計,本港住宅市場的低迷周期有望即將畫上句號,預計樓價將於下半年止跌回升2%,並有望開啟持續4至5年的上升周期。高盛亦將 2026 和 2027 年樓價升幅由原本的 3% 及 4% 上調至 5% 及 6%。

究竟樓市是否即將回暖?面對高昂的租樓成本,置業者應如何抉擇?

租樓的好處及壞處

好處: 短期現金流的靈活性

租樓的最大優勢在於極高的靈活性。捱過一年「死約」之後(即雙方於特定年期內不能終止租約),便可以根據工作地點或生活需求,有較大彈性搬遷居所(一般有一個月通知期)。

好處: 對財政能力要求相對較低

租樓的最大支出通常是起租第一個月,包括俗稱「兩按一上」的兩個月的租金等值的按金及一個月上期。物業差餉和管理費等雜項一般由業主所承擔。比起幾十萬起的置業首期,租樓的初始資金需求比較低。

本港租務市場供應充足,選擇多樣。不少「港漂」初來香港時會選擇住在劏房或者和合租一個獨立單位,服務式公寓或有配備私人會所的屋苑亦受較高收入人士青睞。

一般建議將月租控制在月收入的三成以內,以充分發揮租樓財務負擔較輕的優勢。

壞處:居住時間不確定性以及隱藏開支

正所謂「人在屋檐下,不得不低頭」,租客的主動權有限。當租約到期,能否續住仍需與業主商議。如果業主決定收回單位,租客要面臨搬家的困擾,頻繁搬家不僅增加相關費用。租金或會逐漸上升,調整幅度亦非完全在控制之內。

壞處:機會成本與沉沒成本

長遠來看,租客可能會錯過地產增值的機會,如2008年後樓市大升浪。隨著租樓的時間越長,實際開支累積下來,有可能足以支付首期。

壞處:長者租樓難度大

隨著租客年紀漸長,業主基於對安全和收入問題的顧慮,租樓難度逐漸增加。

買樓的好處和壞處

好處:心理的安定和安穩

物業是自己全權擁有,「有瓦遮頭」帶來的安穩很難用數字來衡量。對於一部分人來說,不需要擔心收到業主突然的退租通知、按照自己的想法自由裝修佈置和改動間隔等,按自己的意願生活比冷冰冰的數字更加重要。

好處:樓價升值及租金收入

如果將買樓視為一種投資,透過出租單位可以獲得租金回報,或者因為物業價值上升而獲利。

壞處:預期現金流緊張

首期對於不少年輕人來說都是一筆巨大的開支。不僅讓數年積蓄一掃而空,更會影響財務預期。以銀行按揭貸款方式置業,需要承擔長達 30 年的每月供樓還款,對個人或家庭的財務狀況造成長期壓力。

買樓vs租樓:對於長期財務考慮的影響

租樓還是買樓?真正的關鍵在於看清楚長期財務影響。市面上有不少計算器能幫您計數,要把置業放進整體財務藍圖裡思考,才算是全面規劃。試試 Endowus的財務計劃計算器,幾分鐘便知道未來的財務狀況,令「租」和「買」的抉擇更有信心。

評估個人情況

置業時作出明智的財務決策,首先需要仔細評估個人負擔能力和長期生活目標,審視自己的財務狀況,包括收入、儲蓄和債務以及生活習慣。

根據政府統計數據,本港家庭人均居住面積為172呎,在已發展經濟體中居於較低水平。儘管在《香港2030+:跨越2030年的規劃遠景與策略》報告中,政府訂下人均居住面積為215至237平方呎的目標,仍然低於新加坡及深圳人均300呎左右的水平。考慮到香港獨特的居住環境,必須考慮能否適應本港環境或決定長期居住。

評估利率環境

利率環境是另一個重要考慮因素。隨著美國聯邦儲備局啟動減息周期,香港銀行同業拆息(HIBOR)隨之出現顯著下行。尤其是2025年6月份,一個月期HIBOR更是一度跌破 0.6 厘,創下近三年來的新低。

HIBOR 作為香港主流「H 按」的主要基準利率,其下跌帶來以下影響:

- 按揭成本減輕: HIBOR 下滑令 H 按的實際供款利率隨之降低,有效減輕了現有供樓人士的每月還款負擔。

- 入市吸引力提升: 對於長期持幣觀望的潛在買家(尤其是首次置業者及換樓人士)而言,更低的按揭成本顯著提高了樓市的吸引力。這可能成為促使他們結束觀望,考慮積極入市的關鍵動力。

例子分析:30年之後

以下我們會舉例分析三個不同的租樓和買樓的情況。假設三者均有 205 萬元儲蓄;月薪 50,000 元、每月扣除生活開支及應急資金共 14,000元,並每年按照 2% 的通脹率遞增。

- 「租租」一族:租樓並進行投資

- 月薪 50,000 元

- 每月租樓開支 16,000 元,每年房租按2%的通脹率增加

- 扣除生活開支及應急資金後,剩餘資金投資於較進取的投資組合,假設年利率為 7%,重新投資利息,享受複利息效應

- 用九成按揭買新樓上車:買樓並進行投資

- 月薪 50,000 元

- 購入價值 500 萬新樓。銀行按揭9成,利率4%,按揭年期為30年。

- 扣除生活開支及應急資金後,剩餘資金投資於較進取的投資組合,假設年利率為 7%,重新投資利息,享受複利息效應

- 用七成按揭買舊樓上車:買樓並進行投資

- 月薪 50,000 元

- 購入價值 500 萬舊樓,銀行按揭 7成,利率 4%,按揭年期為 30年。

- 扣除生活開支及應急資金後,剩餘資金投資於較進取的投資組合,假設年利率為 7%,重新投資利息,以取得複利息效應

經過計算,結果如下:

無論選擇租樓還是買樓,平衡個人理財偏好以及風險承受能力,並選擇適合自己的置業策略十分重要。

平衡短期靈活性及長期回報累積

如果更偏好穩定性,可以考慮買樓;如果您更注重短期的靈活性和高回報,可以選擇租樓並進行投資。如您目前已有物業且考慮換樓,可以考慮將現有物業出租以賺取租金收入「回血」。不同人的生活絕不相同,在租樓與買樓之間,絕無對錯,只有合適與否。

無論您希望盡快安居樂業,還是希望趁年輕多嘗試不同體驗,構建行之有效的財務策略,能夠讓您更安心地向前拼搏,找到屬於您的「心安處」。

閱讀更多:

<divider><divider>

風險披露

投資涉及風險。過去的表現並不代表未來表現的指標或保證。投資價值及其所產生的收益可能下跌或上漲,您可能無法收回全部投資金額。匯率變動可能導致投資價值上升或下降。

本文並不意在作為預測、研究或投資建議依賴的依據,也不應成為任何投資或其他決策的基礎。本文所含資訊不意在且不應被視為法律、稅務、監管、會計或金融建議。如果您需要投資、會計、稅務或法律建議,應就您個人情況和需求諮詢您自己的專業顧問。

本文中的信息可能不適合所有投資者。您對依賴本文中的任何內容採取的任何行動或決策負有責任,並同意Endowus HK Limited(以下簡稱“Endowus”)在任何情況下概不負責。

無邀請或招攬

本文中任何內容均不應被解釋為Endowus或其任何關聯公司向您推薦、提供或招攬任何證券、集體投資計劃或其他金融工具或服務的行為,也不構成向任何人在任何司法轄區提供或銷售,尤其是在該該司法轄區的證券法律禁止在其中進行此類提供、招攬、購買或銷售行為。

本文不意在向公眾訂閱任何金融產品或進行任何交易的邀請或要約。

信息的準確性

儘管Endowus已經做出合理努力以提供準確和及時的信息,但可能會有不慎的延遲、遺漏、技術或事實上的錯誤。Endowus不保證本文中的信息是正確、準確和可靠的。

意見

上述任何意見或估計均在一般基礎上提出,Endowus及其關聯公司、代表或代理人未考慮任何用戶、讀者、任何特定個人或群體的目標、財務狀況或特殊需求,也未進行相關調查。本文中表達的意見可能會隨時更改。

本文中包含的任何對經濟、股市、債市或市場經濟趨勢的預測、預計或預期均受市場影響並取決於Endowus無法控制的因素,因此未來可能無法實現。

在呈現上述資料時,Endowus及其關聯公司、董事、僱員、代表或代理人未考慮任何用戶、讀者、任何特定個人或群體的目標、財務狀況或特殊需求,因此不能保證信息的完整性和適用性以作出明智的決策。您應仔細考慮任何投資觀點和產品/服務是否符合您的投資經驗、目標、財務資源和相關情況。

本文未經香港證監會審閱。