納斯達克指數作為投資者觀察全球科技股的指標,是香港以至全球投資者參與新經濟及未來科技投資的其中最便捷的切入點。長線而言,納指回報領先其他主要美股指數,走勢受微軟、蘋果、Meta 以至近年大熱的 NVIDIA 等科技巨頭影響。

本文剖析納斯達克指數的歷史與結構、近年表現與風險,並由本地投資者角度出發,探討如何以穩健方式參與納指與科技股增長。

認識納斯達克指數

於 1971 年創立,納斯達克綜合指數(Nasdaq Composite,又簡稱為「納指」)目前包含超過 3,500 隻股票。納指採用傳統市值加權方式計算,沒有市值、產業或地域限制,只要在納斯達克股票交易所掛牌,即會被納入,因而除了美國企業,亦包含少量國際公司,佔比約為5%。由於納斯達克交易所聚焦科技產業,納指常被視為科技板塊的代表性指數。

納斯達克亦設有「納斯達克100指數」(Nasdaq-100,簡稱 NDX),成立於 1985 年,涵蓋納指中市值最大的 100 間非金融公司。NDX 設有權重上限,並每季重組,以確保單一成分股的權重不超過約 24%,且所有權重超過 4.5% 的成分股合計不得高於 48%。

納指與 NDX 的成分重疊度極高,綜合指數約八成的權重同時屬於 NDX。儘管理論上納指涵蓋更多公司、分散程度較高,實際走勢仍與 NDX 高度一致,皆受科技巨頭主導。

納指與全球主要美股指數比較

納斯達克指數是科技股的代表,而在美股市場上還有標普 500、道瓊斯工業平均指數以及紐約證交所綜合指數(NYSE Composite)等常用的指數。下表總結了主要指數的比較:

納指:科技行業晴雨表

納斯達克指數向來被視為全球科技股的代表,其行業分佈高度集中於新經濟領域。從最早的微軟與蘋果,到後來的亞馬遜、Alphabet、Meta,以至近年被視為 AI 核心的 NVIDIA,這些公司都是指數的重要成份股。

而科技相關公司在納斯達克綜合指數中佔比長期超過一半,金融、能源或工業類等傳統行業的影響力相對有限。這種結構特徵,使納斯達克往往能反映出科技產業的繁榮與挑戰,因此成為「科技行業晴雨表」。

納斯達克指數結構

截至 2025 年第二季,納斯達克指數中科技股獨佔 61.27% 權重,遠遠拋離其他行業。其中,前十大成份股就佔去超過一半的權重,幾乎決定了指數的走勢。

納指走勢主要受哪些因素影響?

整體而言,主導納指走勢的因素包括:

- 利率與通脹:納斯達克高度集中於增長型股票,而這類公司的估值依賴未來盈利預期。當利率上升或通脹推高債券收益率時,可直接壓制科技股的估值,例如 2022 年美聯儲快速加息,便觸發納指 100 全年下跌三成。

- 科技創新周期: 2000 年的互聯網、2010 年代的雲端計算與智能電話,以及 2023 年掀起的 AI 革命,都是科技發展帶動納指升幅的經典例子。

- 巨頭效應:納指前十大成份股已佔去超過一半的權重,其中 NVIDIA、微軟、蘋果等少數公司經常主導市場。例如 NVIDIA 近年股價因 AI 需求大增而倍升,單一公司就為納指帶來巨大的正回報;相反,在科技巨頭於 2022 年遭重挫時,亦成為拖累指數的主要來源。

- 政策與監管:科技行業長期面臨政府監管壓力,包括反壟斷調查、數據隱私法規、人工智能相關管制及出口限制等。這些監管措施可能突然影響企業的盈利模式和市場估值,例如中美就晶片出入口的問題就曾衝擊半導體板塊,亦可造成納指短期大幅波動。

- 地緣政治事件:科技產業的全球供應鏈高度依賴特定地區,包括台灣的半導體、中國大陸的電子代工生產等。地緣政治摩擦、貿易戰或地區衝突一旦升溫(例如 2018 年美中貿易戰及 2022 年俄烏戰爭),都極易對供應鏈造成干擾,從而影響科技巨頭的盈利能力。

納斯達克指數的歷史表現與前瞻

回顧歷史,納斯達克在不同經濟周期中,展現出高波動與高增長並存的特徵。

- 1995–2000(科網泡沫時期),納斯達克綜合指數一度五年飆升約 400%,其後泡沫爆破,納指大跌近八成,成為風險與創新的經典教材;

- 2008年,納斯達克指數全年下跌約40%,但在後續的市場回升中也表現出較強的反彈能力;

- 2020 年,納指因疫情觸發急跌後快速反彈,全年仍勁升約四成;

- 2022 年,在高通脹與急速加息下,納指 100 全年跌約 33%,為 2008 年來最差表現;

- 2023 年,受 AI 概念與降息預期帶動,NVIDIA 與微軟等受惠於 AI 題材的龍頭股價大升,推動納指 100 反彈,一口氣收復失地,全年升逾四成,成為歷史最佳年份之一

- 2025年,年初受特朗普關稅政策影響下行,於四月急挫超過 10%, 但隨後強勁回升。截至 8 月底,納斯達克綜合及納指 100 由年初至今均升約 11%。

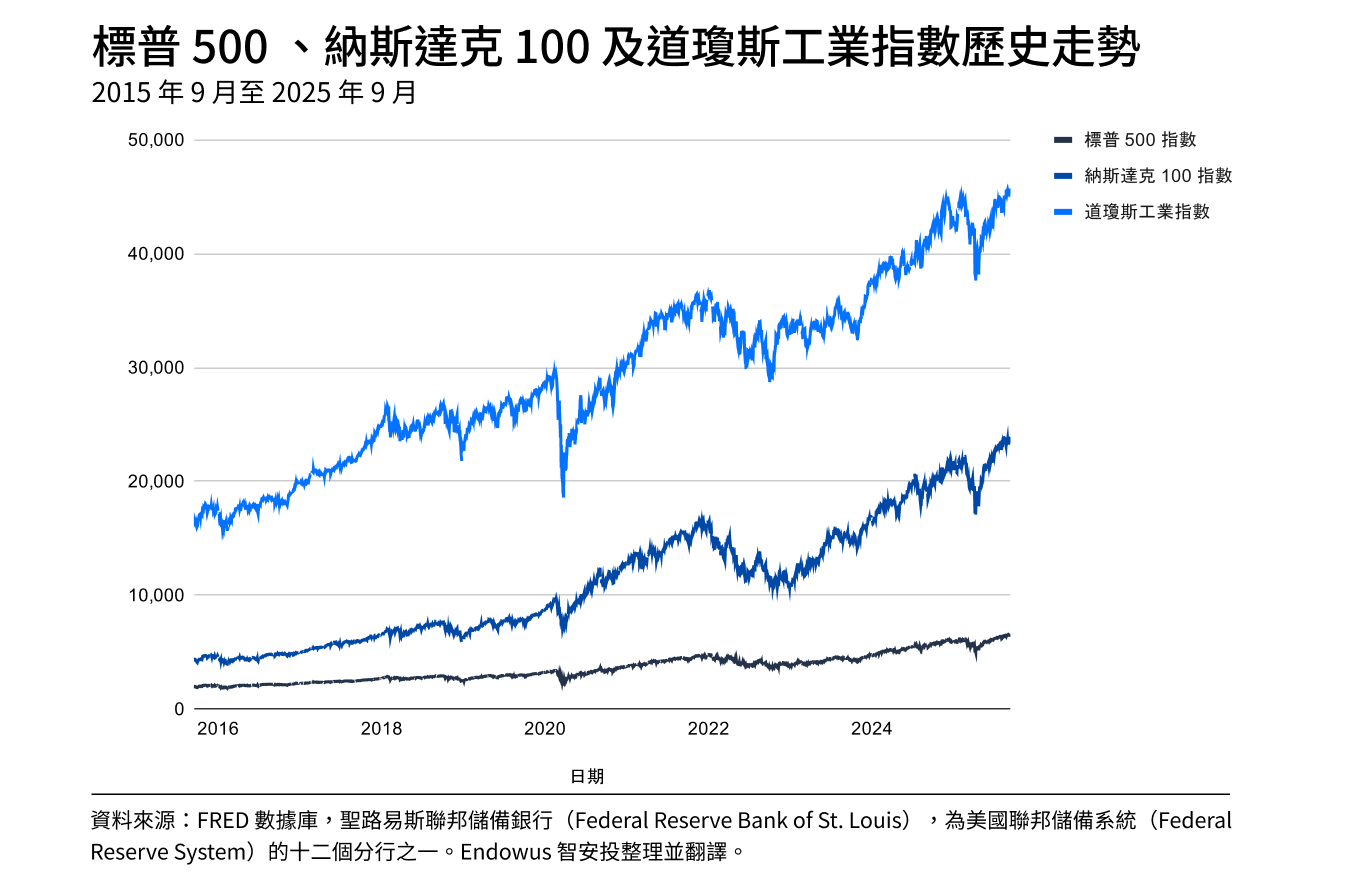

科技巨頭的創新力與盈利能力確實是全球經濟的推動力,使納斯達克成為長期回報最優秀的主要指數之一。在 2015 年至 2025 年十年間,納斯達克 100 指數累計升幅超過450%,優於標普 500 及 道瓊斯工業指數表現。

延伸閱讀:處變不驚:為何在市場下跌時仍要持續投資

納指 100、標普 500、道瓊斯指數回報對比

納指 100、標普 500、道瓊斯指數最大回撤對比

2026 年納斯達克市場關注重點

2025 年上半年,美股經歷 4 月的回調後再創高位,但納斯達克龍頭科技股走勢出現分化。Meta、微軟、NVIDIA 及 Alphabet 股價表現強勢,升幅達兩位數;而特斯拉及蘋果則轉跌,科網七巨頭不再同步。納指上半年升逾 5%,截至 8 月底已升逾 11%,走勢良好。

展望 2025 年下半年及 2026年,市場焦點仍然集中於以下幾大因素:

- 利率政策:若美聯儲在下半年開始減息,利率下降將支持科技股估值,指數有望維持領先;但若降息節奏慢於預期,估值壓力仍可能持續。

- AI 與半導體資本開支:企業在數據中心與 AI 領域資金投入能否延續,是決定龍頭盈利能否再上調的關鍵。若創新企業氣勢持續,納指仍有機會跑贏大市。

- 監管與地緣政治:中美科技摩擦、晶片出口限制,以及歐洲數據隱私規範,都可能構成額外不確定性。若經濟下行或監管收緊,集中於巨頭的結構可能再度放大下跌風險。

而目前投資機構普遍相信,美聯儲將逐步下調利率、AI 投資強勢持續,納指料能保持相對優勢;但若通脹回升或地緣風險升溫,納指回調幅度可能大於大市,投資者須注意風險。

香港投資者如何投資納斯達克指數?

對於香港投資者而言,投資納斯達克指數主要有兩大途徑:直接買入在美國掛牌的產品,或透過在港交所/歐洲市場上市的ETF間接投資。

ETF 投資:最簡單直接

香港投資者最常見的方式是透過 ETF。ETF 投資適合中長線配置,操作上與買股票無異,對大多數香港投資者而言都十分方便。例如,

- Invesco QQQ Trust ETF 簡稱 (QQQ),流動性極高,交易量大;

- QQQM 為 QQQ 的迷你版,成立於2020 年,資產規模和交易量相對較小,費用率更低。

- 歐洲上市的 UCITS ETF,部分基金結構可減輕預扣稅;而 UCITS 基金亦不被視為美國資產,投資者也無須擔心美國的高額遺產稅。

槓桿與反向 ETF:高風險短炒工具

市場上另有槓桿及反向 ETF(如 TQQQ 及 SQQQ),提供三倍買升(TQQQ)或三倍買跌(SQQQ)的回報。以 TQQQ為例,若納指當天升 1%,TQQQ 理論上會升 3%。

投資者需留意這類產品設計為即日交易的短炒工具,設有「每日重置」(Daily Reset)機制。這機制會導致長期回報嚴重偏離指數本身,因此只適合短線捕捉市場波動,絕不建議長期持有。

期貨與期權:靈活但專業門檻高

期貨與期權是另一類高門檻的專業工具。

投資者可以透過納斯達克 100 期貨參與投資,包括標準 E-mini 期貨和門檻較低的 Micro E-mini 期貨。E-mini 期貨是「電子迷你」的縮寫,其合約規模是標準期貨合約的五分之一;而 Micro E-mini 期貨的合約規模更小,是標準期貨的十分之一。

期權則可用於更複雜的策略操作,例如買入認購期權博升,或賣出備兌認購期權收取權利金。

由於期貨與期權提供槓桿效應,能放大收益,同時也放大風險。這些工具只適合經驗豐富、並懂得嚴格管理風險的專業投資者。

留意納斯達克指數的集中風險

納斯達克 100 的結構高度集中,少數巨型科技股往往主導整體表現。以 2023 年為例,指數在上半年累計上升 24%,主要來自科技股的七大巨頭(蘋果、微軟、Alphabet、亞馬遜、NVIDIA、Meta、特斯拉)的貢獻。若扣除這 7 隻股票的影響,指數同期僅升約 4%。

納斯達克數據顯示,2019 至 2024 年間,納指 100 平均有 77% 的權重集中在前 30 大公司,這些公司對總回報的平均貢獻達 88%;其中 2022 年表現最為極端,前 30 大公司就主宰 98% 的表現。換言之,指數年度走勢幾乎完全取決於少數龍頭股的升跌。

對投資者而言,這種集中性既是吸引力,也是風險來源。當巨頭持續創新並盈利上升時,納斯達克能快速跑贏大市;但一旦龍頭股價重挫或估值壓縮,指數下跌也會被放大。納斯達克因此呈現出高回報、高集中風險的特徵,投資者有需要透過分散投資策略,降低潛在衝擊。

利用預設組合 捕捉科技股增長潛力

納斯達克綜合指數一向被視為全球科技股的風向標,其成分股高度集中於人工智慧、雲端運算及半導體等新經濟板塊。隨著科技企業持續展現結構性增長潛力,納指近年表現亮眼,吸引大量資金流入。不過,科技股估值普遍依賴遠期盈利,在利率上行及通脹壓力加劇的環境下,波動性亦顯著提升,令投資者需更審慎部署。

對香港投資者而言,若希望參與科技板塊長期增長潛力,同時控制風險,透過專業平台如 Endowus 智安投配置全球科技投資組合,或是一個可行選項。

組合的成份基金來自經驗豐富的資產管理公司:貝萊德、富達國際、摩根資產管理、富蘭克林鄧普頓,及駿利亨德森。該組合涵蓋不同地區與規模的科技企業,並結合多家基金公司的專業知識,透過主動管理與審慎的風險管理,該組合在市場波動期間具備靈活調整能力,爭取具吸引力的長期風險調整後回報。

相較於以美國大型股為主的市場指數,Endowus 的組合分散投資,有望在不同市場環境中展現差異化表現,成為科技投資者的重要選擇。

延伸閱讀:金融市場中的唯一免費午餐:分散投資的精髓

透過 Endowus 參與美國科技板塊

納斯達克代表全球創新與增長,但同時伴隨波動與集中風險。透過 Endowus 智安投,您可輕鬆投資於低成本、分散的科技主題基金及投資組合,既能參與長期增長趨勢,又能兼顧風險管理。

立即花幾分鐘完成網上開戶,探索 AI、半導體、雲端運算等未來主題的投資機會;如有需要,亦可預約與持牌顧問免費諮詢,獲得專屬理財建議。

延伸閱讀:

<divider><divider>

風險披露

投資涉及風險。過去的表現並不代表未來表現的指標或保證。投資價值及其所產生的收益可能下跌或上漲,您可能無法收回全部投資金額。

意見

雖然Endowus已試圖提供準確和及時的信息,但可能會有不慎的延遲、遺漏、技術或事實上的錯誤或排印錯誤。

本材料中包含的任何對經濟、股市、債市或市場經濟趨勢的預測、預計或預期均受市場影響,並取決於Endowus無法控制的因素,因此未來可能無法實現。此外,任何意見或估計均以一般基礎提出,且可能隨時更改。在呈現上述信息時,Endowus及其關聯公司、董事、員工、代表或代理人未考慮任何用戶、讀者、任何特定個人或群體的目標、財務狀況或特殊需求,因此不能保證信息的完整性和適用性以作出明智的決策。您應仔細考慮根據您的投資經驗、目標、財務資源和相關情況是否適合任何投資觀點和產品/服務。

無邀請或招攬

本文中任何內容均不應被解釋為Endowus或其任何關聯公司向您推薦、提供或招攬任何證券、集體投資計劃或其他金融工具或服務的行為,也不構成向任何人在任何司法轄區提供或銷售,尤其是在該該司法轄區的證券法律禁止在其中進行此類提供、招攬、購買或銷售行為。

此文未經香港證監會或任何香港監管機構的審閱。

.jpg)